您现在的位置是:首页 > 期货新闻频道 > 财经新闻财经新闻

长安期货:进口压力继续减小 甲醇多头思路对待

![]() 龙听2021-01-12【财经新闻】人已围观

龙听2021-01-12【财经新闻】人已围观

简介观点及建议: 1月份影响甲醇(2334, -11.00, -0.47%)价格的主要因素依然在供应端。随着外围装置检修带动国际甲醇价格走高,我国对进口甲醇吸引力下降,国内1月进口压力降低;国内

观点及建议:

1月份影响甲醇(2334, -11.00, -0.47%)价格的主要因素依然在供应端。随着外围装置检修带动国际甲醇价格走高,我国对进口甲醇吸引力下降,国内1月进口压力降低;国内气头装置1月重启概率极低,煤头装置运行相对稳定,内外综合考虑,甲醇1月供应压力较之前会继续下降。需求端传统下游开工预计保持低位,对甲醇需求边际减弱;烯烃端1月开工仍有提升空间,进而会对甲醇形成支撑。整体的供需格局预计较12月边际继续好转,但去库速度预计不会太快,因此,1月份甲醇以谨慎看涨对待。

预计甲醇期货2105合约呈现高位偏强震荡走势,价格运行区间参考2330至2580元/吨,操作上建议多头思路对待。

一、行情回顾

图1:华东地区甲醇价格 单位:元/吨

资料来源:WIND,长安期货

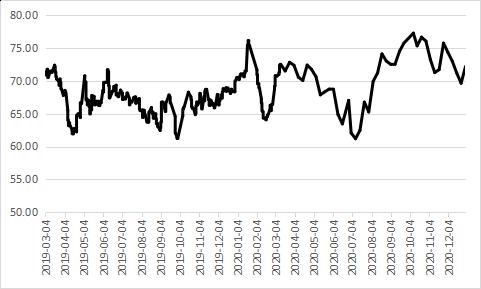

图2:甲醇期货主力合约收盘价 单位:元/吨

资料来源:WIND,长安期货

受国内天然气制甲醇大面积限气停产,以及国际甲醇价格走高导致进口缩量等影响,2020年12月中上旬国内甲醇供应压力较之前大幅降低,甲醇价格重心显著抬升。下旬时在下游抵触情绪抬升,及港口封航停止后进口集中卸货影响,甲醇期现货价格均出现一定回调。具体来看,华东地区市场中间价较11月底上涨205元/吨至2452元/吨,华南地区上涨237元/吨至2452元/吨,西北产区上涨295元/吨2105元/吨,华北地区上涨210元/吨至2165元/吨。甲醇期货2105合约创出阶段性新高,但下旬几乎回吐一半涨幅。

二、1月份行情要点分析

(一)外围装置检修,我国甲醇进口压力减小

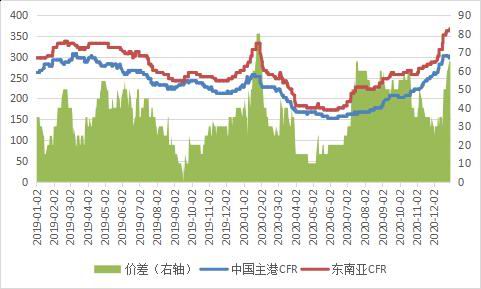

图3:国际甲醇价格 单位:美元/吨

资料来源:WIND,长安期货

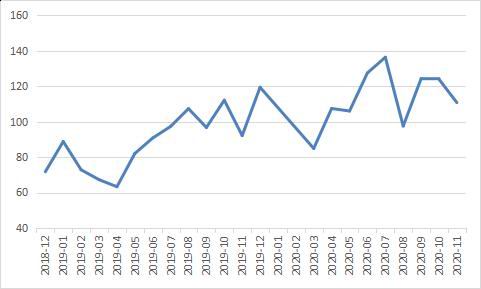

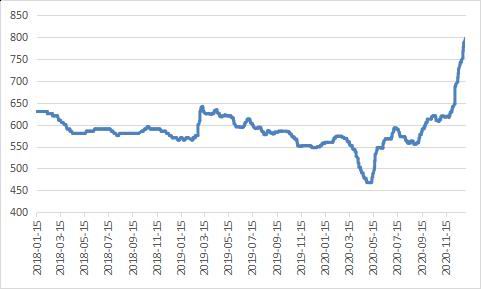

图4:国内甲醇月度进口量 单位:万吨

资料来源:WIND,长安期货

随着外围甲醇装置停车检修,国际甲醇供应宽松格局得以缓解,国际甲醇价格大幅拉升,与此同时,国内甲醇与国际甲醇价差也在不断扩大。数据显示,12月份以来,中国主港CFR价格与东南亚CFR价格差价由30美元/吨扩大至65美元/吨,导致的结果是我国对国际甲醇吸引力下降,同时一定程度上会增加我国甲醇的出口量。

而这一情况预计将延续整个一季度。从外围装置动态来看,目前中东合计有395万吨产能装置停车检修,其中一套165万吨装置预计停车至2月份;另外,合计有330万吨产能装置目前低负荷运行,开工负荷约在5成左右。

从进口量来看,11月我国进口甲醇111万吨,环比减少13万吨。12月进口量预计在100万吨左右,1月进口量或将跌破百万吨关口。而目前内贸甲醇产销区之间套利空间极窄,港口甲醇来源多依靠进口甲醇,因此,随着进口甲醇的缩量,港口库存预计将持续去化,进而支撑港口现货价格。

(二)国内装置运行稳定,边际利好作用减弱

图5:产区库存变动情况 单位:万吨

资料来源:WIND,长安期货

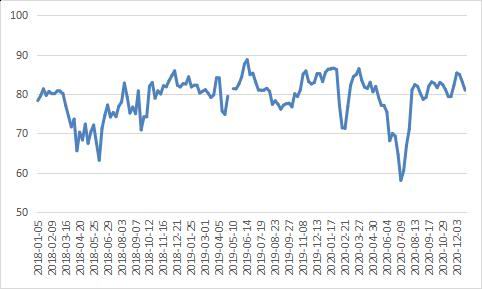

图6:西北甲醇周度开工率 单位:%

资料来源:卓创资讯,长安期货

2020年12月以来,国内天然气制甲醇装置进入停工潮,煤头装置于重启产能大于停车产能,焦炉气装置整体运行稳定,呈现零星重启状态。数据显示,截至12月末,全国甲醇装置开工率71.21%,较11月末下降0.81个百分点;西北地区甲醇开工负荷83.3%,环比上升2.28个百分点;全国非一体化甲醇装置(所生产的甲醇需要外售)开工62.46%,环比下降1.44个百分点。

2020年前三季度国内甲醇企业长时间面临亏损压力,行业景气度下降导致装置检修规律与往年大相径庭,春季检修明显延后拉长,装置零散停车不利于库存去化,市场环境进一步恶化,行业陷入恶性循环。自11月份起,国内煤制甲醇利润好转,目前税后毛利维持在100至200元/吨,对于非一体化的煤头装置,当前利润为正是弥补前期亏损的有利时机,企业主动降负意愿不高。供暖限气背景下,气头装置1月份重启概率极低,因此,预计1月份非一体化装置开工变动不大。

库存角度来看,12月末西北产区库存19.69万吨,较月初下降6.61万吨,但预计在1月份库存或将再度累积。因为虽然非一体化装置开工稳定,但12月停车的装置中还包含部分甲醇制烯烃的一体化装置,随着其甲醇部分重启,1月份对外采甲醇需求必然下降,进而会造成产区地销走弱,库存累积。

(三)传统下游边际需求减弱,烯烃对甲醇支撑提升

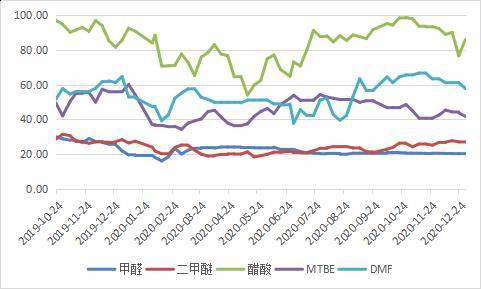

图7:传统下游开工率 单位:%

资料来源:WIND,长安期货

图8:国内烯烃装置开工率 单位:%

资料来源:WIND,长安期货

2020年12月以来,随着气温的降低,甲醇传统下游对应的终端消费走弱,甲醛、DMF、MTBE等装置开工均出现一定幅度回落;受原油价格重心上升影响,气醚价差扩大,带动二甲醚价格抬升,二甲醚行业开工负荷稳中抬升;醋酸行业景气度依然维持高位,月中装置检修加剧了供需紧平衡格局,预计1月份醋酸装置负荷将再次回升。总的来看,传统下游对甲醇需求支撑边际存在走弱迹象。

截至2020年12月末,全国烯烃装置开工率78%,较11月末下降5个百分点。2020年以来烯烃利润长期保持高位,11月份以来随着原料成本提升,利润出现缩水,装置逐步进入检修期。具体装置变动来看,1月份江苏斯尔邦80万吨装置计划重启,鲁西化工30万吨装置计划重启;宁波富德60万吨装置中下旬计划停车检修,阳煤恒通30万吨1月将短停;南京诚志60万吨装置、中原石化20万吨装置目前低负荷运行。1月份烯烃对甲醇需求合计将呈现增长态势。

(四)成本支撑依然较强,原油走势不确定性较大

图9:秦皇岛Q5500动力煤(714, 7.20, 1.02%)平仓价 单位:元/吨

资料来源:WIND,长安期货

图10:美原油期货走势 单位:美元/桶

资料来源:WIND,长安期货

2020年四季度以来,受国内经济高速恢复提振,及冬季取暖用煤需求激增影响,动力煤需求旺盛。而煤矿方面安监压力较大,且部分矿区已经完成全年生产任务,主动增产积极性不高,加之进口额度年尾趋紧,煤炭供需呈现紧平衡格局,煤价大幅拉升。1月份来看,随着新的进口配额的释放,上述利好将逐渐消退,但实际兑现仍需要时间进行兑现,因此预计1月中上旬煤价或将维持高位震荡走势,下旬之后或有回落。在目前甲醇微利背景下,来自成本端的支撑依然较强。

随着各国积极推广新冠疫苗,以及经济刺激计划的实施,疫情对原油价格的压制作用进一步减弱,油价重心不断抬升,利好整个化工板块。对于后市油价走势,需要注意三点。首先是疫苗方面,各国推广疫苗的速率能否快于疫情蔓延速率,同时疫苗的实际效果还需观察;其次是政治方面的因素,1月份美国总统交接是否顺利,地缘政治、英国脱欧后续谈判等均会对油价产生影响;最后是OPEC+相关限产、增产措施的实施。总的来看,油价在1月份仍面临较大的不确定性,一旦其波动幅度较大,必然会对国内化工品形成系统性影响。

三、小结及操作建议

综上,1月份影响甲醇价格的主要因素依然在供应端。随着外围装置检修带动国际甲醇价格走高,我国对进口甲醇吸引力下降,国内1月进口压力降低;国内气头装置1月重启概率极低,煤头装置运行相对稳定,内外综合考虑,甲醇1月供应压力较之前会继续下降。需求端传统下游开工预计保持低位,对甲醇需求边际减弱;烯烃端1月开工仍有提升空间,进而会对甲醇形成支撑。整体的供需格局预计较12月边际继续好转,但去库速度预计不会太快,因此,1月份甲醇以谨慎看涨对待。

预计甲醇期货2105合约呈现高位偏强震荡走势,价格运行区间参考2330至2580元/吨,操作上建议多头思路对待。

长安期货 王益

很赞哦! ()

相关文章

随机图文

中国2020年玉米小麦进口创纪录,玉米进口首超年度配额

路透北京1月18日 - 周一公布的海关数据显示,2020年中国的谷物进口飙升至纪录高位,年内国内玉米供应吃紧,推动价格涨至数年高点,刺激了对相对便宜的进口玉米的需求。中国是世界上

中国去年12月铝进口量再度大增,全年进口量创下纪录

路透1月18日 - 周一公布的海关数据显示,中国去年12月铝进口量较前月增长40.5%,结束连续三个月下降势头,并使2020年全年进口量达到创纪录水平。作为全球最大的铝生产国,中国通常

瑞达期货:螺纹钢窄幅整理,短线操作

盘面情况:周四RB2105合约窄幅整理,最高价4304,最低价4251,收盘价4294,较上一交易日收盘价涨0.02%;持仓量1169652,-8924;基差16,-31;RB2110-RB2105合约价差-123,+2。 消息:据Mysteel统计

绝代“双焦”!今日飙升的逻辑是什么?

寒潮过后接着是疫情,对黑色需求影响继续向下,其中河北地区疫情爆发,运输受限,原料进厂不顺倒逼钢厂减产,所以成材这端供需双降,原料这端需求减弱。 但从昨日(1月14日)钢联发布的数据

温馨提示:开立超性价比期货账户,手续费低、返佣高,节省成本才能更好实现盈利!MultiCharts程序化开户、培训教程、策略源码、视频直播资源丰富,平台费用低、学习入门快,欢迎咨询!,政策详询:

温馨提示:开立超性价比期货账户,手续费低、返佣高,节省成本才能更好实现盈利!MultiCharts程序化开户、培训教程、策略源码、视频直播资源丰富,平台费用低、学习入门快,欢迎咨询!,政策详询: